投資を始めて10年で純資産1億円ためる方法は?3つのパターンを検証

- 2021.01.29

- 初心者向けコラム

日本国内で富裕層と言われる目安の一つに「純資産1億円」という指標があります。1億円の純資産があれば年利3~4%という低リスク運用でも年間300~400万円の利益が生み出せることになり、資産の目減りを気にせずに生活ができるためです。

しかし、どのようにすれば1億円もの純資産を構築できるのでしょうか?今回は1億円の資産を10年間で構築する方法として3つのパターンを検証してみました。

純資産1億円とは

まず、「資産」と「純資産」の違いについて考えて行きましょう。純資産とは、会計用語で「資産総額から負債総額を差し引いた金額」を指しています。

簡単に言い換えると、住宅や車などのローンなどが差し引かれた資産のことを言います。貯金が500万円あっても、ローンが1,000万円あれば-500万円が純資産となります。そのため、1億円の投資用不動産をローンで購入しても、純資産1億円ではありません。

なお、野村総合研究所が2020年に発表した「富裕層アンケート調査」では、日本国内で1億円以上の純資産を持っているのは132.7万世帯という結果が出ています。 日本全体の世帯数は5,907万1,519世帯(2020年)なので、上位約2%の割合が富裕層にあたります。

純資産1億円を10年で構築する3つのパターン

純資産を構築するには、ローンだけに頼らずキャッシュを手元に残すような資産運用が必要です。これを踏まえて、10年間という縛りで1億円をためる方法について検証していきましょう。

投資信託でコツコツ貯める

まずは投資信託でコツコツと投資をすることを考えてみましょう。投資信託は複数の株式銘柄が一つになった投資商品で、様々な業界の企業に分散投資が出来ることから比較して低リスクに運用できる特徴があります。

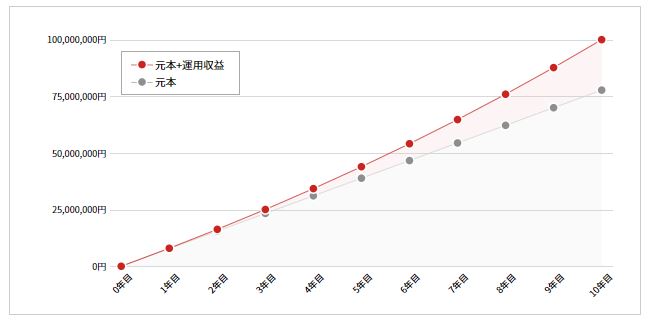

ここでは、投資信託の年利を5%、運用期間が10年として、毎月必要な積立金額を算出してみましょう。

※野村證券ローンシミュレーター

※野村證券ローンシミュレーター

毎月必要な積立金額は64.8万円、運用によって得られる累計の運用収益は22,261,245円という結果になりました。

毎月64.8万円を積み立てるのであれば、所得税を考慮すると年収1,800~万円で、毎月の生活費10~15万円ほどに抑えることができれば達成可能な数値です。

投資信託のような積立投資は低リスクな投資商品に長期間資金を運用させることで収益を得る投資方法のため、10年間というスパンで1億円を貯めるには少々ハードルが高いことが分かります。

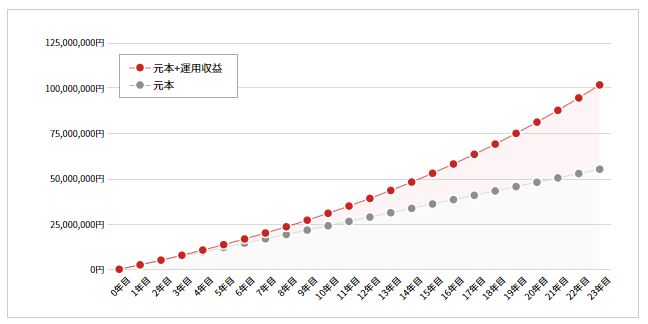

一般的な数値とは言えないので、毎月20万円ほどの積立投資をした場合、投資信託で1億円をためるのにどれくらいの期間が必要か見て行きましょう。

こちらの計算では、22年9カ月の期間が必要であることが分かります。運用期間が長くなるため、運用収益は先ほどよりも多い46,491,744円となっています。

時間はかかってしまいますが、こちらのケースでは20万円という現実感のある金額で検討できます。夫婦共働きで持ち家を持っている世帯などでは、20万円の積み立て投資を検討できるケースも多いでしょう。

積立投資で1億円をためるには、「月々の積立金額を多くする」もしくは、「長い時間、運用させる」という2つの方法をどちらか選択することになります。

不動産投資でレバレッジを活用する

次に不動産投資をしたケースを考えてみましょう。不動産投資は金融機関の融資レバレッジを活用した投資が可能で、手元の資金以上の資産運用ができる投資方法です。

不動産投資にも様々な手法がありますが、健全なキャッシュフロー(投資額に対する手残り金をパーセンテージで表したもの)は1~2%程度が目安となります。1億円の借り入れに成功した場合、税引き前の年間キャッシュフローは100~200万円になります。

単純計算でいうと1億円の資産を構築するには、年間1,000万円の収益が必要です。

キャッシュフロー2%で考えると、総借入額で5億円分の物件を購入し続ける事業拡大が必要であることが分かります。5億円の借入をするためには、金融機関から高い信用性を評価される必要があり、綿密な投資計画が必要と言えるでしょう。

金融機関から高い評価を得るためには、下記のような項目を意識する必要があります。

- 年齢

- 安定した年収

- 勤め先の信頼性

- 勤続年数

- 共同担保

- 不動産投資の経験

年収800万円~レンジの上場企業の社員や、雇用が安定している公務員などの職業についていると、融資を受けやすくなります。とはいえ、いきなり5億もの借入はできないため、まずは小さな2,000~3,000万円のレンジの物件を購入し、運用しつつ不動産投資の経験を蓄え、2棟目の物件を探すような戦略となるでしょう。

10年間で1億の純資産を構築するには、できるだけ早いタイミングで5億円規模まで事業拡大をしていく戦略が必要になります。年収500万円前後の一般的なサラリーマンの副業で1億の資産構築を検討するには、こちらもややハードルが高いと言えるでしょう。

⇒こちらの記事もご参考下さい

不動産投資の仕組みやメリット・デメリットは?初心者向けに分かりやすく解説

株式投資やFX投資、仮想通貨投資でデイトレードする

次に、株式投資やFX投資でデイトレードした場合を考えてみましょう。これらの投資方法は、証券会社から出資を受けて、レバレッジをかけた投資が可能になります。

不動産投資の融資レバレッジでは、毎月の返済金が発生しますが、株式投資のレバレッジ(信用取引)では「ロスカット」という概念が出てきます。ロスカットとは、証拠金以上の損失が出た時に強制的に決済が行われてしまうことです。

大きなレバレッジをかけすぎると、少しの価格変動ですぐにロスカットが起きてしまいます。ロスカットを避けるには、その取引に対する証拠金を増やす(追証)ことになるため、損失が続くと投資資金をどんどん失ってしまうことになります。

このように、デイトレードではレバレッジをどの程度とるのか、リスクとリターンのバランスを慎重に検討することが重要となります。

投資資金100万円からスタートした場合、10年で1億円まで到達させるにはどのようなトレードが必要となるのか、シミュレーションしてみましょう。

100万円をデイトレードの資金として月利平均6%で運用できた場合、年利換算すると101.2%となり、1年後には201.2万円となります。これを繰り返すと、約6.8年で1億円に到達する計算です。ただし、税金を考慮するとおおよそ10年程度となります。

一見実現可能なように思えますが、今回は事例として月利6%でシミュレーションしています。実際に月利6%で勝てるようになるにはテクニカル分析などのトレードの技術や知識が必要であり、資産が何千万と増えた時も100万円と同じように取引できるメンタルを持つ必要もあります。

また、デイトレードは1日に数回のトレードを行う必要があります。取引中はチャートを常に見ておかなければならず、サラリーマンが仕事の合間にトレードするにはやや時間的なハードルが高い手法であると言えるでしょう。

⇒こちらの記事もご参考下さい

株式投資の仕組みやメリット・デメリットは?初心者向けに分かりやすく解説

一般人でも実現可能な1億円までの投資戦略

ここまで3つの手段を解説してきましたが、どれも投資資金や想定利回りの面からなかなか到達ハードルの高い手段に思えてきます。

そこで一般的な年収500万円前後のサラリーマンでも実現可能レベルの投資戦略として、下記の手順を考えてみました。

- 不動産投資で融資レバレッジを使う

- 不動産投資で得た利益を他の投資先に再投資する

- 1~2年経過して貯蓄出来たらもう1棟不動産を購入する

- さらにキャッシュフローを再投資する

このように、1つの手法ではなく複数の投資を組み合わせて、再投資を繰り返し、投資効率をどんどん高める方法です。

この手段で重要なポイントは金融機関の融資レバレッジを活用する点です。年収の約7~10倍程度の融資を得られると仮定すると、3,500~5,000万円レンジの物件を購入することが検討できます。

仮にキャッシュフローが2%とすると、5,000万円の物件を購入できれば約100万円の年収、毎月平均は約8.3万円です。これに自己資金10万円の積立投資が出来れば、18.3万円を投資信託などに回すことが出来ます。

また、投資信託では年利5%で計算していましたが、株式投資やFX投資などのハイリスク投資や、ソーシャルレンディングなどのミドルリスクな投資手法を検討することで、投資効果をより高めることが可能です。

このように、レバレッジと再投資を効果的に使うことで資産の積み上げスピードを飛躍的に早めることが可能になります。

この方法の問題点

この方法の問題点はいくつか考えられます。主には下記の3点です。

- キャッシュフロー2%の数値が出せ、融資の出る不動産はなかなか見つからない

- レバレッジをかけているため、失敗した時の損失が大きい

- それぞれの投資方法について勉強・情報収集する必要がある

特に注意しておきたい大きなポイントは、レバレッジの要になる不動産投資です。不動産投資で効率的に収益を上げるには、不動産管理会社に任せっきりの運用方法ではなく、自ら物件を探し、融資に積極的な金融機関をみつけ、できるだけ経費を抑えられるように適切な業者を探す努力が必要になります。

その他、FXや仮想通貨のトレードでレバレッジをかけながら他の投資商品に再投資する手法も検討できますが、FXでパフォーマンス高く継続的に投資ができるのであれば、他の投資商品に分散させると逆に投資効率が悪くなってしまう恐れがあります。

まとめ

1億円の純資産を形成するには、「時間」「資金」「リスク」のどこかに負荷をかけることになります。今回は10年という縛りの中で、資金とリスクの面にフォーカスを当てた内容で、1億円までのシミュレーションを提示してみました。

もう少し低リスクに運用したい場合は「時間」をかけることで、リスクとリターンのリバランスが出来るようになります。一方、資産形成のスピードを早めたい場合はレバレッジを活用し、ややリスクの高い運用方針が必要となるでしょう。

純資産1億円は、上位2%の一部の人達しか到達していない資産です。相応のリスク、労力、時間を考慮しながら、現時点の自分に合った戦略を練る必要があると言えます。

-

前の記事

仮想通貨(暗号通貨)投資のメリット・デメリットは?初心者向けに解説 2021.01.28

-

次の記事

【少額投資】不動産投資型クラウドファンディング、おすすめのサービス2社 2021.02.02